Ao ler o excelente artigo A liquidação do neoliberalismo, publicado na revista Carta Capital de 08/06/2016, assinado por Luiz Gonzaga Belluzzo e Gabriel Galípolo, não resisti à ousadia de tentar “traduzí-lo” para leitores não habituados aos enigmas da economia. Vamos juntos?

Não é difícil perceber os graves defeitos do arranjo econômico mundial erguido nos últimos 40 anos. A forma de organização atual da economia mundial dá sinais de que está prestes a morrer. Basta notar, nos Estados Unidos, a insatisfação com a situação precária dos trabalhadores, que leva ao grande apoio a Donald Trump, para quem os imigrantes são os culpados pela perda de renda e de direitos trabalhistas.

Outros sintomas de que o caminho escolhido pela economia mundial não está proporcionando o aumento do bem-estar geral das pessoas são: 1) a votação da Inglaterra para decidir se permanece ou sai da União Europeia, 2) a disputa em torno da política monetária da Zona do Euro, entre o governo alemão e Mario Draghi, presidente do Banco Central Europeu, 3) a recessão que se aproxima da economia japonesa e 4) a desaceleração da economia chinesa.

O capitalismo mundial mudou muitas de suas características do fim dos anos 1970 para cá. É exatamente esse “modelo” de capitalismo que está em risco nesse momento por conta dos resultados insatisfatórios alcançados nesses 40 anos.

As empresas, especialmente a multinacionais, passaram a funcionar de modo completamente diferente do que faziam na época de grande crescimento que se iniciou no pós-guerra e foi até meados dos anos 1970. As economias nacionais se abriram ao fluxo de bens e produtos de outros países e, mais ainda, abriram-se ao fluxo de capitais: o dinheiro passou a circular livremente entre as nações. A possibilidade do dinheiro de entrar e sair dos países, de inundá-los de recursos e, também, de deixá-los à mingua, acabou por dar mais poder aos donos do capital, e aos que tem domínio sobre seus fluxos, do que têm os governos de muitos países: o poder financeiro colocou, e ainda coloca, em muitas ocasões, a soberania dos Estados de joelhos.

Sob o pretexto de que a abertura dos países, aos fluxos de bens e serviços e aos fluxos de capitais para investimentos e para aplicações financeiras, beneficiaria o desenvolvimento de todos, produziu-se, em verdade, um aumento gigantesco da concorrência em três níveis: 1) entre os trabalhadores: privilegiou-se a instalação de fábricas e escritórios em países com menores salários e menos direitos trabalhista, 2) entre empresas: somente sobreviveriam aquelas com tecnologia de ponta e instaladas em regiões com os menores custos, especialmente do trabalho e 3) entre as nações que tiveram sua soberania sensivelmente reduzida: pela necessidade de competir tiveram de abrir mão de seus projetos próprios de desenvolvimento. A concorrência exacerbada sofreu, ainda, os efeitos de uma estrutura financeira em que os países ou imprimem dólares, caso único dos EUA, ou são obrigados a gerar dólares, praticamente a moeda única do comércio internacional, o que conferia e confere extrema vantagem aos EUA.

A divisão que existia, no pós-guerra, entre capital empresarial e capital financeiro, converteu-se, por conta das políticas econômicas neoliberais, adotadas mundo afora desde o final dos anos 1970, em centralidade absoluta do capital financeiro. O capital financeiro, crescentemente concentrado, com olhos presos aos curto prazo, passou a comandar as decisões de o que produzir, onde produzir e como aplicar os lucros.

Os empregos gerados pelas empresas nos anos dourados, desde o final da guerra até os anos 1970, promoviam segurança e boa qualidade de vida, nos países desenvolvidos, tanto para os empregados nos escritórios, quanto para os operários das fábricas. Mas a visão de sustentabilidade de longo prazo foi trocada por políticas que buscavam os maiores resultados nos menores prazos possíveis.

A lógica de crescimento orgânico, de reinvestimento na própria empresa, na sua tecnologia e na sua força de trabalho, focada no longo prazo, deu lugar ao lucro rápido, sob a forma financeira: valorização das ações e distribuição de dividendos. Ao invés de usar a maior parte dos lucros para o crescimento da empresa, a decisão era, e ainda é, por encher rapidamente os bolsos dos acionistas, mesmo às custas da sobrevivência da empresa a longo termo. As decisões estratégicas de maior prazo tornaram-se inviáveis: a pressa do mercado financeiro tinha se tornado a regra. E aquelas empresas que ousavam resistir aos novos mandamentos eram esquecidas “pelo mercado” e subavaliadas, até se renderem ou perecerem.

A concentração de riqueza nas empresas financeiras mudou a lógica do planejamento empresarial para o curto prazo, mas não só. Os novos donos das corporações, com origem nas finanças, queriam lucros rápidos e a farta disponibilidade de recursos tornava possível operar fusões, cisões, deslocamentos geográficos, administração de resultados em diferentes países e paraísos fiscais para minização dos impostos a pagar, tudo, enfim, que pudesse significar ganhos em curto prazo.

O próprio método para atribuir valor a uma empresa desviou-se da lucratividade com sustentabilidade de longo prazo. Passou-se a olhar o resultado dos próximos meses como principal fator para dizer quanto vale uma corporação. Ativos estratégicos perderam valor, o que vale é por quanto se pode vender no mercado agora. A mão de ferro do mercado no momento é o que impera.

As arbitragens típicas do mercado financeiro, de captar recurso baratos e de buscar juros e retornos mais altos para alocar os recursos, ampliaram-se para as decisões empresarias: a produção se deslocou para países ou regiões que garantissem salários menores, produtividade mais alta, condições gerais mais favoráveis. Os governos dos países trataram de precarizar os direitos trabalhistas para “merecer” receber as empresas em seu solo. O emprego formal em período integral, com carteira assinada e direitos trabalhistas, foi “flexibilizado”, o que na verdade quer dizer que foi desqualificado e eliminado.

A flexibilização trabalhista deveria ser chamada claramente de precarização do trabalho, pois envolve redução de renda, redução de direitos trabalhistas, aumento da incerteza, aumento das horas trabalhadas.

Nesse cenário, a comercialização, especialmente de bens duráveis, passou a depender fortemente do crédito: somente com endividamento o trabalhador, que teve sua remuneração achatada, consegue comprar. Mas o endividamento não se sustenta por longos períodos e a procura por produtos diminui, provocando menor perspectiva de lucros para as empresas.

Se numa primeira rodada as empresas ganham com menos trabalhadores e custos salariais mais baixos, na rodada seguinte ficam sem ter para quem vender e não têm escolha que não seja retrair invesmentos em novas fábricas e novas máquinas. O investimento privado caiu 3% do PIB entre 1981 e 2009 nos países desenvolvidos, segundo Andrew Smithers, em The Road to Recovery. O investimento que caía em perídos de recessão e subia em períodos de crescimento, passou a cair sempre.

A grande empresa de nosso tempo ao ser bem sucedida na acumulação financeira e manter seu foco no curto prazo, não gera os empregos necessários para que os trabalhadores comsumam e viabilizem o crescimento da própria empresa. A economia global, ao falhar na geração de empregos, alimenta sua estagnação. Para terminar o ciclo capitalista de geração e apropriação do valor, a empresa precisa vender, após ter produzido. Para vender precisa ter quem compre.

O caminho que trouxe a economia mundial até esse quadro de hoje foi traçado pela cartilha neoliberal. Resultados muito distantes do que propunham os neoliberais têm feito surgir estudos comprovando que essa política econômica não entrega o que promete. Um dos últimos estudos publicados foi escrito por três economistas do maior defensor das teses neoliberais, como diminuição do Estado e da austeridade irrestrita nas contas públicas, o Fundo Monetário Internacional.

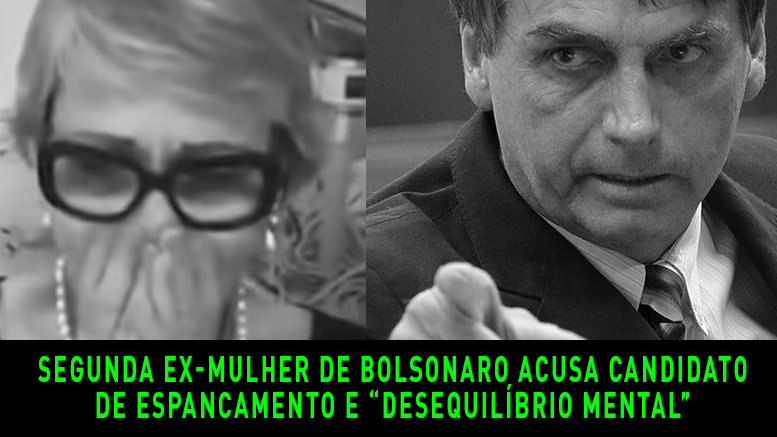

O estudo “Neoliberalism: Oversold?” aponta que a política de redução de déficits e de dívida pública, chamada de consolidação fiscal, não promove o crescimento esperado pelo aumento da confiança do setor privado, como apregoado pelos defensores dessas políticas. Ao contrário, a austeridade aumenta o desemprego e a desigualdade. E a própria desigualdade bloqueia o crescimento. Os benefícios alardeados pelos defensores da ideologia neoliberal foram superavaliados, enquanto que seus custos, redução de crescimento e de bem-estar social, foram subavaliados. A austeridade, que viria para impulsionar o crescimento, termina por deprimir o emprego e a demanda, aumentando a desigualdade e comprometendo o próprio crescimento.

Nas palavras de Belluzzo e Galípolo: “No aguardo de dias melhores e prestes a ser banido de quase todas as economias do globo, o neoliberalismo procura exílio em um país tropical com vista para o Atlântico.”

Notas:

1. Para ver o texto dos economistas do FMI: http://www.imf.org/external/pubs/ft/fandd/2016/06/ostry.htm

2. Esse texto é baseado no artigo A liquidação do neoliberalismo, publicado na revista Carta Capital de 08/06/2016, assinado por Luiz Gonzaga Belluzzo e Gabriel Galípolo.

7 anos atrás

7 anos atrás

Política7 anos atrás

Política7 anos atrás

7 anos atrás

7 anos atrás

Lava Jato7 anos atrás

Lava Jato7 anos atrás

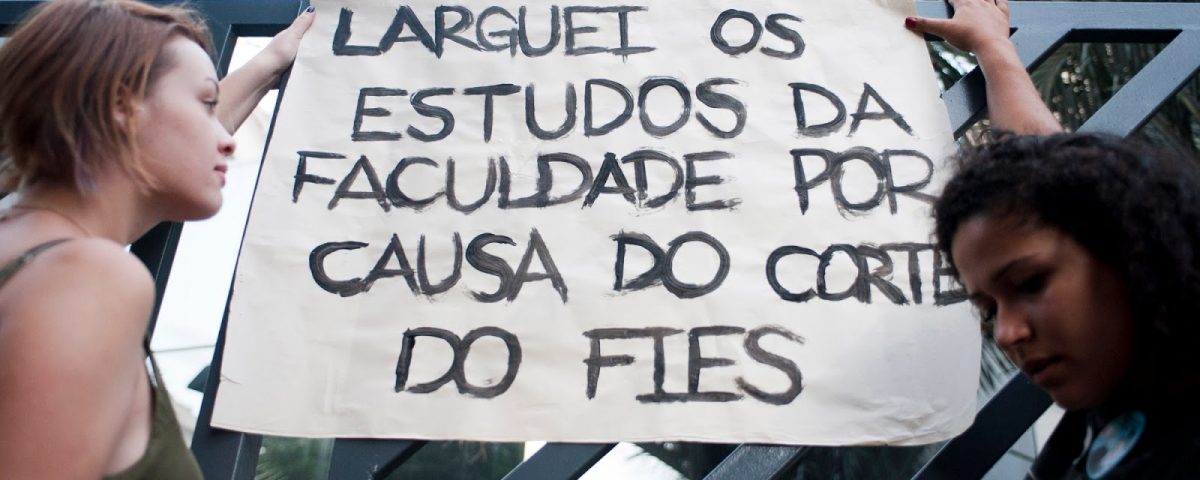

Educação7 anos atrás

Educação7 anos atrás

#EleNão7 anos atrás

#EleNão7 anos atrás

Política7 anos atrás

Política7 anos atrás

Eleições Municipais 20168 anos atrás

Eleições Municipais 20168 anos atrás

Foto: Andi Gantenbein, de Zurique, Suíça, para os Jornalistas Livres

Foto: Andi Gantenbein, de Zurique, Suíça, para os Jornalistas Livres