Economia

Bancos ditam mudanças promovidas por Temer para facilitar retomada de imóvel

Publicadoo

8 anos atrásem

Projeto de lei aprovado no Congresso traz 16 cláusulas criadas por instituições financeiras que alteram regras de retomada do imóvel. “Taxa de aluguel” contra o devedor já está em vigor

Por Thais Haliski e Vinícius Segalla, dos Jornalistas Livres

O governo Michel Temer acatou um conjunto de mudanças sugeridas pelos bancos na lei que rege o financiamento imobiliário para facilitar a retomada do imóvel pela instituição financeira em caso de atraso nas parcelas. A nova norma obriga o mutuário devedor a pagar uma espécie de aluguel para o banco até que seu imóvel seja vendido em leilão, impede que ele questione o contrato na Justiça caso se sinta injustamente penalizado e permite que ele seja intimado sobre a retomada do imóvel por parentes, vizinhos ou ainda funcionários de condomínios residenciais ou comerciais.

No último dia 11 de julho, entrou em vigor a Lei 13.465/17, advinda de uma medida provisória (759/16) e proposta pelo Poder Executivo. A norma inclui ou altera 16 cláusulas da Lei 9.514 de 1997, que estrutura a política de financiamento habitacional no Brasil.

A Abecip (Associação Brasileira das Empresas de Crédito e Poupança), entidade representativa dos maiores bancos do país, enviou ao governo federal, em janeiro deste ano, um anteprojeto de lei para alterar as regras dos chamados contratos de alienação fiduciária, que é quando o próprio imóvel serve como garantia de pagamento do crédito imobiliário. O objetivo declarado era acelerar a retomada do imóvel do mutuário devedor por meio de pressão financeira e redução das vias de contestação judicial.

Os Jornalistas Livres tiveram acesso a este documento (veja arquivo anexo ao final da reportagem). Ele contém 16 sugestões de alteração na Lei. Todas foram atendidas pelo governo federal, conforme se nota ao confrontar este documento com a lei que foi aprovada no Congresso. Instituições que representam a indústria da construção civil, associações de mutuários ou qualquer outro agente civil não foram ouvidas pelo governo para alterar a lei, muito menos esboçaram qualquer anteprojeto normativo que tenha sido levado em conta pelo Planalto.

Em que pese ser de domínio público o fato de a Abecip ter entregue ao Ministério do Planejamento o anteprojeto de lei, a pasta federal, procurada pelos Jornalistas Livres, recusou-se a comentar o assunto, orientando a reportagem a procurar explicações junto ao Ministério da Fazenda. A assessoria de imprensa deste órgão, porém, também se esquivou de conceder qualquer explicação, limitando-se a dizer “que não recebeu qualquer documento da Abecip”.

Já o site da entidade bancária noticiou em fevereiro deste ano que o “Governo vai facilitar retomada de bens em caso de calote”. “O governo vai facilitar o procedimento para que bancos retomem bens financiados em caso de calote. O ministro Henrique Meirelles disse que uma dessas medidas é o aperfeiçoamento da alienação fiduciária”, descreve o documento da entidade.

Veja, abaixo, quais foram os principais pontos que os bancos conseguiram transformar em lei e que agora regem os contratos de financiamento imobiliário no Brasil:

- Mutuário tem que pagar “aluguel” mais prestações até leilão do imóvel

Desde o dia 11 de julho, o mutuário que sofre a retomada extrajudicial de seu imóvel deve devolvê-lo ao banco imediatamente, ou terá que pagar uma “taxa mensal de ocupação” fixada em 1% do valor total do imóvel.

Antes da nova regra criada pelos bancos ter sido acatada pelo governo, o mutuário só tinha que pagar esta taxa depois que o imóvel fosse vendido em leilão. O Artigo 37 da lei 9.514/97 determinava:

“O fiduciante (mutuário) pagará ao fiduciário (banco), ou a quem vier a sucedê-lo, a título de taxa de ocupação do imóvel, por mês ou fração, valor correspondente a um por cento do valor do imóvel, computado e exigível desde a data da alienação em leilão até a data em que o fiduciário, ou seus sucessores, vier a ser imitido na posse do imóvel.”

Agora, ficou assim:

“O devedor fiduciante pagará ao credor fiduciário, ou a quem vier a sucedê-lo, a título de taxa de ocupação do imóvel, por mês ou fração, valor correspondente a 1% (um por cento) do valor do imóvel, computado e exigível desde a data da consolidação da propriedade fiduciária no patrimônio do credor fiduciante até a data em que este, ou seus sucessores, vier a ser imitido na posse do imóvel.”

Ou seja, agora, durante o período em que o imóvel é retomado e até ele ser vendido pelo banco, ou o mutuário desocupa imediatamente o bem ou vê sua dívida aumentar diariamente até que o banco o venda em leilão, o que costuma demorar alguns meses.

Havia uma lógica para a lei ser como era. Quando um imóvel é retomado pelo banco, as parcelas e os encargos da dívida que o mutuário deveria pagar seguem sendo contabilizados, e são descontados do valor que o mutuário deveria receber de volta após a venda em leilão, caso o montante atingido seja superior ao que faltava para o banco receber.

Assim explica a situação o advogado especialista em Direito imobiliário Mauro Antônio Rocha, da Comissão de Direito Notarial e Registros Públicos da OAB/SP: “Os responsáveis pela redação e pela aprovação dessa alteração legal parecem não ter o conhecimento pleno dos procedimentos de execução extrajudicial na alienação fiduciária de bem imóvel. Ocorre que, no procedimento desse instituto, a partir da consolidação da propriedade há uma inversão de posições entre as partes, isto é, o credor fiduciário passa a ser devedor das obrigações de levar o bem a leilão e prestar contas do valor apurado na venda, enquanto o devedor fiduciante passa a ser credor das mesmas obrigações.”

Conforme afirma o especialista, é ao credor fiduciário que a lei confere a obrigação de organizar o primeiro leilão em até 30 dias, mais 15 dias para o segundo e cinco dias para a prestação de contas ao devedor fiduciante, de forma que só caberia a cobrança de taxa de ocupação após a venda em leilão e prestação de contas.

“Até porque”, explica o advogado, “não é incomum a situação em que o imóvel é levado a leilão em condição de que parte substancial do valor apurado seja destinada ao devedor fiduciante. Pagar taxa de ocupação integral de um bem do qual o devedor detém parcela substancial de direitos parece-nos quase uma expropriação.”

O advogado assim conclui: “Essa cobrança agora permitida pela lei proporciona ao credor meio de enriquecimento sem causa, uma vez que o débito a ser liquidado com a venda do imóvel em leilão continua evoluindo nesse período, de acordo com as cláusulas de juros e atualização monetária contratuais, até a data da venda efetiva em leilão, o que já corresponde à remuneração do credor fiduciário. A cobrança de taxa de ocupação no mesmo período é impor dupla penalidade ao devedor fiduciante.”

Já para Vinícius Costa, presidente da Associação Brasileiras dos Mutuários da Habitação – que não foi chamado para debater as alterações na lei – a nova norma caracteriza “a imposição de uma taxa que se assemelha mais a uma punição ao mutuário, com intuito de forçar a desocupação do imóvel sem a necessidade de um processo.”

Aos Jornalistas Livres, a Caixa Econômica Federal afirmou que “não cabe à CAIXA posicionar-se acerca da legislação, mas tão somente cumpri-la dentro do mais estrito respeito à lei.” Já a Presidência da República, o Ministério do Planejamento e o da Fazenda foram procurados pela reportagem para comentar o assunto, mas não responderam.

- Dívida pode ser cobrada com familiares, vizinhos e porteiros

Conforme determinava a lei antes de ser alterada segundo os interesses dos bancos, para que a instituição financeira desse início aos procedimentos de retomada do imóvel, era preciso notificar extrajudicialmente o devedor. Assim dizia o texto legal:

“A intimação far-se-á pessoalmente ao fiduciante, ou ao seu representante legal ou ao procurador regularmente constituído.”

Agora, se o oficial de registro de imóveis não encontrar o mutuário em seu endereço por duas vezes, poderá passar a intimação para quem estiver a seu alcance, graças a dois dispositivos que foram incluídos na lei a pedido dos bancos. São eles:

“ARTIGO 26

3o-A. Quando, por duas vezes, o oficial de registro de imóveis ou de registro de títulos e documentos ou o serventuário por eles credenciado houver procurado o intimando em seu domicílio ou residência sem o encontrar, deverá, havendo suspeita motivada de ocultação, intimar qualquer pessoa da família ou, em sua falta, qualquer vizinho de que, no dia útil imediato, retornará ao imóvel, a fim de efetuar a intimação.

3o-B. Nos condomínios edilícios ou outras espécies de conjuntos imobiliários com controle de acesso, a intimação de que trata o § 3o-A poderá ser feita ao funcionário da portaria responsável pelo recebimento de correspondência.”

Vinícius Costa, da ABMH, explica o que a mudança representa: “O mutuário não tem a garantia de que será comunicado pela pessoa que receber o oficial cartorário, muito menos possui mecanismos de acompanhar a fase que esse procedimento se encontra para poder exercer seus direitos.”

Ele explica que a nova norma fere um princípio constitucional, o da pessoalidade, que determina que nenhum ato jurídico pode ser feito por meio de uma terceira pessoa que não aquela diretamente afetada por ele. “Com a recente alteração, passou-se a aceitar que terceiros recebam em favor do devedor principal uma notificação que é de extrema importância.”

- Mutuários perdem direito de ir à Justiça para contestar contrato

Sempre visando retomar o imóvel da forma mais rápida possível, a nova lei apresentada pelo governo Temer impede que o mutuário vá à Justiça para contestar a retomada de seu imóvel caso entenda que está sendo punido injustamente. É o que diz um novo parágrafo único incluído no Artigo 30 da lei:

“Uma vez averbada a consolidação da propriedade fiduciária, as ações judiciais que tenham por objeto controvérsias sobre as estipulações contratuais ou os requisitos procedimentais de cobrança e leilão, excetuada a exigência de notificação do devedor fiduciante, serão resolvidas em perdas e danos e não obstarão a reintegração de posse de que trata este artigo.”

Ou seja, caso o mutuário se sinta lesado em seus direitos pela retomada de seu imóvel pelo banco, ele não pode mais entrar com uma ação judicial para tentar frear a suposta retomada ilegal do bem. Agora, o máximo que ele pode fazer é abrir um novo processo por perdas e danos, na Justiça comum. A partir daí, ele enfrentará uma batalha judicial de anos com a instituição financeira que, por sua vez, poderá tomar o imóvel de pronto, por meio de um procedimento extrajudicial que não pode ser contestado juridicamente e tem duração de poucos meses.

Assim, as alterações prometem rapidez e redução de ajuizamento dos processos de retomada de imóveis, como querem os bancos, mas vão de encontro com princípios básicos do direito, como o da legalidade e livre acesso à Justiça. Segundo Mauro Antônio Rocha, os artigos são passíveis de contestação judicial. O especialista vê com preocupação as mudanças, pois as alterações vieram para evitar a judicialização e tornar o processo totalmente extrajudicial, mas podem gerar demandas sobre a validade de seus dispositivos em questões basilares do ordenamento jurídico brasileiro, alongando o procedimento.

Dos últimos anos para cá, a realidade do mercado e dos mutuários mudou diante da crise econômica e, consequentemente, a taxa de inadimplência para financiamentos imobiliários aumentou. A Caixa Econômica Federal, porém, sequer divulga qual o percentual de mutuários em atraso com suas parcelas, apenas números de imóveis recuperados. De acordo com a CEF, banco que detém quase 70% do mercado de financiamento imobiliário do país, esse número passou de 13.137 unidades em 2015, para 15.881 em 2016.

- Todas as mudanças valem também para o Programa Minha Casa Minha Vida

Os novos procedimentos aprovados a pedido dos bancos recaem também sobre a Lei 11.977, de 7 de julho de 2009, a norma que instituiu no país o programa Minha Casa Minha Vida, voltado à população de baixa renda.

Por seu caráter social, o programa tinha regras específicas, visando proteger o mutuário que eventualmente venha a enfrentar dificuldades financeiras. Agora, com a nova lei de Temer, o mutuário do MCMV passa a ser tratado como um financiado comum, sendo submetido às mesmas regras de aceleração da retomada extrajudicial de seu imóvel quando se tornar inadimplente.

Você pode gostar

-

Moradia digna: um direito essencial em tempos de pandemia

-

A mão invisível do Paulo Guedes e a destruição da economia brasileira

-

Mais de um trilhão de reais jogados ao vento pelo governo Bolsonaro

-

DANIEL HÖFLING: Onipresença e Onisciência Neoliberal

-

Movimentos lançam Campanha “Taxar Fortunas Para Salvar Vidas”

-

Bancos que lucraram bilhões em 2019 anunciam doação pífia de 50 milhões para combater impactos da Covid-19

1 Comments

Leave a Reply

Cancelar resposta

Leave a Reply

Economia

CENSURA: Quando a gente para de gritar de horror, a gente aceita tudo

Censura a 11 matérias do jornalista Luis Nassif (JornalGGN) visa impedir a divulgação dos negócios do BTG Pactual; juiz obrigou à “despublicação”

Publicadoo

5 anos atrásem

30/08/20

A censura ao JornalGGN e ao jornalista Luis Nassif está naquele rol de obscenidades a que o Brasil se acostumou. Se nem Deus mais se respeita (olha o padre e a evangélica que gabaritam em todos os pecados), se nem médico mais se respeita (veja as invasões de hospitais insufladas por Bolsonaro), se advogado agora leva socos na boca quando vai a presídios (e quem os dá são os policiais), se uma criança estuprada de 10 anos é xingada de “puta” e querem obrigá-la a levar a gestação a termo, mesmo que ela morra… Se num dia é uma patroa praticamente jogando um menino das alturas de um prédio e, no outro, é o surgimento instantâneo da Máfia dos Respiradores (enquanto o País sufoca com cento e picos mil mortos). Se morrem cento e picos mil e o presidente que perguntou “E daí?” está praticamente reeleito… Se tudo isso é verdade, por que não censurar o JornalGGN e o jornalista Luis Nassif? O que é, diante de tanto horror, um juiz mandar apagar as matérias que mencionem o BTG Pactual, não por acaso o hiper-banco de investimento de onde emergiu o atual ministro Paulo Guedes, antes de se consagrar como o maior criminoso do País? Só para dar uma idéia do tamanho, em julho de 2014, o BTG Pactual alcançou a marca de US$ 200 bilhões em ativos totais. Mais de R$ 1 trilhão.

É que, se eles conseguirem censurar o JornalGGN e o jornalista Luis Nassif, se eles conseguirem censurar a imprensa, eles também serão capazes de suprimir todas as notícias que foram mencionadas acima. Bastará um juiz decidir que quer que seja assim. Cancelam-se as matérias. Cancela-se o jornalismo. Cancela-se o que é inconveniente para os amigos do Presidente.

E por que o BTG Pactual quer censurar o mais importante jornalista de economia do País, Luis Nassif?

Essa é fácil: para que ele não possa contar a todos que o Brasil está sendo esquartejado e vendido como lavagem para porcos, para ser comprado em seguida por bancos como o BTG Pactual, o hiper-banco de investimento de onde emergiu o atual ministro Paulo Guedes — antes de se consagrar como o maior escroque do País (é sempre bom lembrar).

Follow the money (“Siga o dinheiro”) é um bordão que foi popularizado pelo filme “Todos os Homens do Presidente” (EUA, 1976). É assim: se você está investigando um escândalo de corrupção, o primeiro aspecto a considerar é quem vai ganhar com isso. Quem vai ganhar na loto.

Luis Nassif, porque é o mais importante jornalista de economia do País, estava fazendo exatamente isso. Mostrando os grandes fluxos de dinheiro que permitem provar os esquemas de corrupção graúdos. Censurar Nassif e o JornalGGN é calar o jornalismo, impedir as reportagens. É cassar da população o direito de se informar. É tornar os entes financeiros absolutamente fora de qualquer controle social, sob o argumento de que, estando nas bolsas de valores, não podem sofrer qualquer vibração na opinião pública. Absolutamente fora de qualquer controle social.

Pense nisso. Bancos livres para fazer o que quiserem…

Por tudo isso, os Jornalistas Livres solidarizam-se com o mais importante jornalista de economia do País, Luis Nassif. E colocam-se à disposição para republicar em nossas páginas os conteúdos censurados.

Pela liberdade de imprensa!

Pela liberdade de expressão!

Abaixo a censura

Economia

380 economistas assinam manifesto pelo fim do teto de gastos

Essa é a mensagem central do documento “Teto de gastos, a âncora da estagnação brasileira e da crise social”, organizado pela ABED – Associação Brasileira de Economistas pela Democracia e que recebeu a assinatura de 380 economistas.

Publicadoo

5 anos atrásem

23/08/20por

Cesar Locatelli

“Para fazer frente aos desafios do Século 21, é preciso repensar a atuação do Estado, o que necessariamente passa por uma revisão daquilo que sabemos que já não funciona.” E revisar o que não funciona passa, especialmente, pela extinção do teto de gastos que comprime as políticas sociais de saúde, educação e assistência e os investimentos da União.

Essa é a mensagem central do documento “Teto de gastos, a âncora da estagnação brasileira e da crise social”, organizado pela ABED – Associação Brasileira de Economistas pela Democracia e que recebeu a assinatura de 380 economistas. Além da extinção do teto de gastos, o documento exige um pacto social mais harmônico e uma reforma tributária progressiva.

“A pandemia reforçou a necessidade de um pacto social mais harmônico. No Brasil, além de uma urgente reforma tributária progressiva, é imprescindível substituir o conjunto de regras fiscais atrasadas, sobrepostas e anacrônicas. Precisamos de novos instrumentos fiscais que permitam uma estabilização do ciclo econômico, viabilizem o aumento dos investimentos públicos e garantam as políticas de transferência de renda e a prestação de serviços públicos de qualidade”, afirma o manifesto.

Os economistas ressaltam que, após as quedas do PIB em 2015 e2016, o teto contribuiu para o enorme desemprego e para a mais lenta recuperação na história da economia brasileira:

“Ela [a restrição fiscal] fez com que a economia brasileira apresentasse a mais lenta recuperação cíclica já registrada e a taxa de desocupação sempre acima de 11%, extremamente elevada mesmo antes da recente crise sanitária. No final de 2019, o PIB brasileiro ainda se encontrava 5,5% abaixo do valor observado em 2014, mesmo com o avanço de várias reformas econômicas, como as trabalhista e previdenciária, que segundo a cartilha liberal resultariam em maior crescimento da economia.”

Os economistas brasileiros, ressalta o documento, que defendem a manutenção, e mesmo o aprofundamento do teto de gastos, estão na contramão das políticas econômicas adotadas mundo afora:

“O ultraliberalismo brasileiro ignora o debate sobre política fiscal nos países desenvolvidos, onde a tônica tem sido a necessidade de continuar com estímulos fiscais para manter a atividade econômica, por intermédio do investimento público na descarbonização da economia, para atender a dupla necessidade de criar emprego e renda, e contribuir para o enfrentamento do grave problema ambiental e humano do aquecimento global”.

Segue a íntegra do documento:

Teto de gastos, a âncora da estagnação brasileira e da crise social

A grande recessão brasileira iniciada no primeiro trimestre de 2015 deu ensejo à construção de uma narrativa equivocada a respeito dos problemas da economia brasileira, focada quase que exclusivamente no desequilíbrio fiscal do setor público. Segundo ela, desde o início da década de 1990, o Brasil teria um desequilíbrio fiscal estrutural, caracterizado pelo crescimento excessivo dos gastos primários do setor público a um ritmo superior ao do PIB (Produto Interno Bruto).

Esse crescimento excessivo dos gastos públicos teria ensejado um aumento contínuo da carga tributária para a manutenção, a partir de 1999, de um superávit primário adequado para garantir a sustentabilidade da dívida pública no longo prazo. Ainda segundo essa narrativa, o crescimento contínuo da despesa primária e da carga tributária seria insustentável no longo prazo, de maneira que, em algum momento, um ajuste fiscal estrutural seria necessário para interromper uma suposta “morte súbita” da economia.

Ao longo dos anos de 2015 e 2016 foi sendo construído um consenso entre os economistas do mercado financeiro, a grande mídia e a maioria dos membros do Congresso Nacional a respeito da necessidade de introdução de um teto de gastos na Constituição Federal.

Não ficaram de fora desse consenso representantes diretos e indiretos dos setores produtivos que sustentavam serem também as despesas primárias de cunho social as responsáveis pela inibição das ações dos governos no apoio e fomento dos investimentos nos projetos produtivos da economia. Esse mecanismo de controle fiscal, introduzido pela Emenda Constitucional nº95, prevê o congelamento do gasto primário real da União, por um período de 20 anos, a partir de sua promulgação em 2016.

A ideia subjacente ao teto de gastos consiste em realizar um ajuste fiscal duradouro por meio da redução da despesa primária como proporção do PIB, recuperando o superávit primário estrutural do setor público e reduzindo o seu endividamento, o qual havia aumentado quase 20 p.p do PIB no período 2014-2016.

O curioso, no mínimo, é que precisamente o biênio 2015-16 caracterizou-se não pela suposta “gastança” do governo, mas pelo mergulho da economia, das receitas e pelo aumento da conta de juros já em meio à austeridade.

De todo modo, ainda durante os debates sobre a Emenda Constitucional nº95, vários economistas já haviam alertado para a insustentabilidade do teto de gastos no médio prazo. Em primeiro lugar, o congelamento da despesa primária da União em termos reais implicaria numa redução do gasto primário per capita devido ao crescimento da população brasileira a um ritmo de 0,8% a.a.

Num país com notórias deficiências nas áreas de saúde, educação, saneamento, moradia e segurança, não é uma ideia sensata perseguir essa redução. Alguma dose de prudência e bom senso apontavam para a necessidade de se permitir, ao menos, o crescimento da despesa primária no mesmo ritmo do crescimento da população brasileira.

Um segundo problema com o teto de gastos é que a maior parte das despesas primárias da União —gastos com previdência social e com os salários dos servidores públicos— afeta o conjunto dos cidadãos portadores de direitos sociais e∕ou laborais (inclusive os servidores estáveis concursados) e é imprescindível para a execução das próprias políticas públicas.

Com efeito, os gastos com a previdência social, com mais de 30 milhões de beneficiários, têm um crescimento médio de 3,5% a.a. em termos reais, refletindo o ritmo de crescimento da força de trabalho no período em que as pessoas que se aposentam a cada ano entraram no mercado de trabalho. A folha de salários dos servidores públicos da União, incluindo civis, militares e inativos, por seu lado, tem oscilado em torno de 4,3% do PIB nos últimos 20 anos, não é explosiva, não cresce automaticamente —pois não há data base no serviço público—, e tampouco pode ser reduzida abruptamente ao sabor do ciclo político sem ferir a Constituição e desorganizar a prestação de serviços à população.

Nesse contexto, até o momento, as variáveis de ajuste de curto prazo foram as políticas sociais de educação, saúde e assistência e os investimentos da União, notadamente os investimentos em infraestrutura, necessários para aumentar a produtividade média da economia brasileira e a competitividade das empresas brasileiras nos mercados doméstico e internacional.

Não por acaso, a introdução de uma restrição fiscal exógena e autoimposta, que não decorre da incapacidade de financiamento do governo, coincidiu, passada a crise de 2015-2016, com um ritmo de crescimento de apenas 1,2% a.a no período 2017-2019, valor 57% inferior ao observado entre 1980-2014.

Ela fez com que a economia brasileira apresentasse a mais lenta recuperação cíclica já registrada e a taxa de desocupação sempre acima de 11%, extremamente elevada mesmo antes da recente crise sanitária. No final de 2019, o PIB brasileiro ainda se encontrava 5,5% abaixo do valor observado em 2014, mesmo com o avanço de várias reformas econômicas, como as trabalhista e previdenciária, que segundo a cartilha liberal resultariam em maior crescimento da economia.

A eclosão da pandemia do coronavírus em 2020 exigiu a adoção do mais amplo programa de transferência de renda da história do país a fim de evitar o colapso econômico e social. Em função desse dispêndio absolutamente necessário, a União deverá apresentar déficit primário inédito e um aumento expressivo da relação dívida pública/PIB, a qual deverá ultrapassar os 90% ainda neste ano.

O aumento da dívida pública como proporção do PIB tem levado os arautos do austericídio fiscal a propor o regresso do governo à trajetória de cortes de gasto já em 2021, defendendo a PEC 186 (Emergencial) —que aciona o gatilho de redução de até 25% das horas trabalhadas dos servidores federais com correspondente redução nos vencimentos—, a desvinculação de recursos da saúde e educação, ou mesmo nova rodada de reforma previdenciária.

Dessa forma, o ultraliberalismo brasileiro ignora o debate sobre política fiscal nos países desenvolvidos, onde a tônica tem sido a necessidade de continuar com estímulos fiscais para manter a atividade econômica, por intermédio do investimento público na descarbonização da economia, para atender a dupla necessidade de criar emprego e renda, e contribuir para o enfrentamento do grave problema ambiental e humano do aquecimento global.

O argumento de que o controle da dívida pública a fórceps levará a uma percepção favorável dos investidores externos é falacioso, e mesmo impatriótico, pois não se sustenta em qualquer base teórica e muito menos comprovação histórica.

Esquecem-se os defensores dessa suposta alternativa que o mundo inteiro estará, nos próximos anos, às voltas com a recuperação das economias nacionais. O fator primordial que sustenta expectativas favoráveis e ânimo para investimentos privados em um país alicerça-se em políticas públicas eficazes que respeitam compromissos ambientais assumidos e que buscam construir uma ambiência institucional estável e social mais justa.

O retorno da austeridade fiscal em 2021, propugnado sem constrangimentos pelo mercado financeiro, significará a maior contração fiscal da história do Brasil, pois promoverá uma redução no gasto primário como proporção do PIB de 27% para 19% num período de 12 meses. Tal contração fiscal, no contexto de uma economia com enormes níveis de ociosidade, com um PIB ao final deste ano pelo menos 10% inferior ao registrado em 2013, levará a um novo mergulho recessivo com aumento da desigualdade na distribuição de renda, com consequências sociais —e econômicas— imprevisíveis. A proposta de “furar o piso”, com redução da carga horária dos servidores, ademais, comprometerá ainda mais a prestação de serviços públicos de saúde, educação, etc. para a parcela da população brasileira mais atingida pelos efeitos da pandemia.

Deve-se deixar claro que o aumento do endividamento público é um fenômeno global, não apenas restrito ao Brasil, e que não existe evidência na literatura econômica nem na experiência internacional sobre a existência de um limite máximo para a relação dívida pública/PIB. Com efeito, países como a Itália e a Espanha, que não possuem dívida pública denominada na sua própria moeda, deverão ultrapassar, respectivamente, a marca de 150% e 120% do PIB para o endividamento público em 2020.

O Brasil possui uma grande vantagem com respeito a esses países, pois quase 100% da dívida pública brasileira é denominada em moeda nacional e é retida principalmente por residentes no Brasil. Um cenário de fuga de capital, por medo de uma eventual crise de confiança na sustentabilidade da dívida pública, é altamente improvável em nosso país, senão impossível. E mesmo que ocorresse, o Banco Central do Brasil possui os instrumentos necessários para lidar com essa eventualidade.

Isso posto, os economistas e profissionais que trabalham com economia abaixo assinados vem por meio desta se manifestar publicamente pela extinção da Emenda Constitucional nº95, dada a necessidade de se retirar as restrições autoimpostas aos gastos de investimento e demais despesas obrigatórias da União pelo teto de gastos.

A pandemia reforçou a necessidade de um pacto social mais harmônico. No Brasil, além de uma urgente reforma tributária progressiva, é imprescindível substituir o conjunto de regras fiscais atrasadas, sobrepostas e anacrônicas. Precisamos de novos instrumentos fiscais que permitam uma estabilização do ciclo econômico, viabilizem o aumento dos investimentos públicos e garantam as políticas de transferência de renda e a prestação de serviços públicos de qualidade.

Esses são elementos centrais à reorganização econômica e social do Estado, para que este possa atuar em benefício da grande maioria da população brasileira. Para fazer frente aos desafios do Século 21, é preciso repensar a atuação do Estado, o que necessariamente passa por uma revisão daquilo que sabemos que já não funciona.

Assinam o documento:

Ademir Figueiredo

Adhemar S. Mineiro

Adilson Soares

Adriana Amado

Adriana Marques da Cunha

Adriano Vilela Sampaio

Adroaldo Quintela Santos

Agnaldo Quintela dos Santos

Alan Hercovici

Alex Palludeto

Alex Rabelo Machado

Alexandre Favaro Lucchesi

Alexandre R. Motta

Aline Souza Magalhães

Ana Carla Magni

Ana Carolina Wanderley Beltrão

Ana Cláudia Arruda

Ana Cristina Cerqueira

Ana Georgina da Silva Dias

Ana Lucia Carvalho Santos

Ana Lúcia de Miranda Costa

Ana Rosa Ribeiro de Mendonça

Anderson Henrique dos Santos Araújo

André Biancarelli

André Amaral de Araújo

André Calixtre

André de Queiroz Faria

André L. Scherer

André Luis Campedelli

André Luiz de Miranda Martins

André Nassif

André Paiva Ramos

André Roncaglia

Andréa Costa Magnavita

Andrea Rodrigues Ferro

Ângela Medrado Brasileiro

Antonio Carlos de Moraes

Antonio Carlos Filgueira Galvão

Antonio Corrêa de Lacerda

Antonio Jose Alves Junior

Antonio Lassance

Antonio Melki Jr.

Antônio Negromonte Júnior

Antônio Rosevaldo Ferreira da Silva

Áquilas Mendes

Aristides Monteiro Neto

Artur Ortiz de Araújo

Bárbara Cecilia M. F. De Souza

Bárbara Vallejos Vazquez

Beatriz Freire Bertasso

Bernardo Karam

Betty Nogueira Rocha

Bráulio Santiago Cerqueira

Bruno Andrade

Bruno de Araújo Andrade

Bruno Farias Stern

Bruno Leonardo Barth Sobral

Bruno Moretti

Bruno Setton

Camila Ugino

Camilo Bassi

Caren Freitas

Carlos Álvares da Silva Campos Neto

Carlos Cabral

Carlos Eduardo de Freitas

Carlos Eduardo Fernandez da Silveira

Carlos Pinkusfeld Bastos

Carmem Feijo

Carmen Garcia

Carmen Lúcia Castro Lima

Célia Vieira

César Roberto de Leite da Silva

Cezar Augusto Miranda Guedes

Christian Velloso Kuhn

Christiane Senhorinha Soares Campos

Cícero Péricles de Carvalho

Cid Olival Feitosa

Claudemir Galvani

Claudia Hamasaki

Claudia Beatriz Le Cocq D’Oliveira

Claudio Amitrano

Cláudio Antônio de Almeida

Cláudio da Costa Manso

Clovis Roberto Scherer

Cristiane Kerches da Silva Leite

Cristina Lemos

Daniel dos Santos

Daniel Negreiros Conceição

Daniel Negreiros Conceição

Daniela Freddo

Daniela Salomão Gorayeb

Danilo Severian

Danilo Spinola

David Deccache

Davyson Demmer Guimarães Barbosa

Débora Freire Cardoso

Denise Guichard Freire

Denise Lobato Gentil

Diego Farias de Oliveira

Dilson Renan de Souza

Dimas Alcides Gonçalves

Diogo Vieira Mazeron

Dione Conceição de Oliveira

Douglas Santos Nascimento

Édrio Donizetti

Edson Domingues

Edson Rodrigues

Eduardo Baumgratz Viotti

Eduardo Costa Pinto

Eduardo Fagnani

Eduardo Luiz de Mendonça

Eduardo Moreira Garcia

Eduardo Rodrigues da Silva

Eduardo Silva Ramos

Eliane Araújo

Elias Jabbour

Elisangela Luiza Araújo

Elmer Nascimento Matos

Emanuel Lucas de Barros

Emílio Chernavsky

Enildo Meira

Eron José Maranho

Esther Bemerguy

Esther Dweck

Eurílio Pereira Santos Filho

Euriques Fernandes Carneiro

Eustáquio José Reis

Evilásio Salvador

Fabiano Abranches Silva Dalto

Fabiano Camargo da Silva

Fábio Di Natale Guimarães

Fábio Eduardo Iaderozza

Fábio Guedes Gomes

Fábio Terra

Fabrício Missio

Fátima de Lourdes Aragão de Carvalho

Fernanda Cardoso

Fernanda Esperidião

Fernanda Feil

Fernanda Serralha

Fernando Ferrari Filho

Fernando Moutinho Ramalho Bittencourt

Fernando Pacheco Dias

Fernando Pedrão

Fernando Sarti

Flávia Vinhaes

Flávio Cruvinel Brandão

Flávio José Domingos

Flávio mesquita Saraiva

Flávio Tavares de Lyra

Francisco Carneiro De Filippo

Francisco José Couceiro de Oliveira

Francisco Wagner Alves Rodrigues

Francyelle do Nascimento Santos

Frederico Gonzaga Jayme junior

Frednan Bezerra dos Santos

Gabriel Squeff

Gelton Pinto Coelho Filho

Gilberto Líbanio

Gina G. Paladino

Glaucia Campregher

Glaudionor Gomes Barbosa

Guilherme Carneiro Leão de Albuquerque Lopes

Guilherme da Costa Delgado

Guilherme Magacho

Guilherme Maia Rebouças

Guilherme Narciso de Lacerda

Guilherme Santos Mello

Gustavo Falcão

Gustavo Machado Cavarzan

Gustavo Souza Noronha

Helena Maria Martins Lastres

Hélio Mairata

Hugo Carcanholo Iasco Pereira

Hugo da Gama Cerqueira

Inês Patrício

Ingo Luger

Ismeralda Barreto

Jaderson Goulart Junior

Jales Costa

Jamile Souzza

Janice Câmara

Janúzia Souza Mendes

Jarpa Aramis Ventura de Andrade

Jason Tadeu Borba

Jennifer Hermann

João Carlos Nery de Brito

João Hallak Neto

João Ildebrando Bocchi

João Machado Borges Neto

João Santiago

Joaquim Andrade

Jorge Abrahão de Castro

Jorge Alano S Garagorry

Jorge Felix

José Antônio Lutterbach Soares

José Augusto Costa Lopes

José Carlos Peliano

José Celso Cardoso Jr.

José de Ribamar Sá Silva

José Eduardo Roselino

Jose Farias Gomes Filho

José Gabriel Porcile Meirelles

José Geraldo França Diniz

José Luis Oreiro

José Luiz Fevereiro

José Márcio Rego

José Mauro Gomes

José Moraes Neto

José Pascoal Vaz

José Raimundo Barreto Trindade

José Rubens Damas Garlipp

José Sérgio Gabrielli de Azevedo

José Tavares Bezerra Júnior

José Valdecy Guimarães Júnior

Juan Pablo Painceira

Juarez V. Pont

Julia Braga

Júlia Marinho Rodrigues

Juliana de Paula Filleti

Juliana Pinto de Moura Cajueiro

Júlio Batista

Júlio Fernando Costa Santos

Julio Manuel Pires

Jurandir Santos de Novaes

Kalinka Martins

Ladislau Dowbor

Lafaiete Neves

Laudeny Fábio Barbosa Leão

Lauro Mattei

Lavínia Maria de Moura Ferreira

Lena Lavinas

Liana Carleial

Lícia Maria França Cardoso

Licio da Costa Raimundo

Lourival Batista de Oliveira Júnior

Luciano Dias de Carvalho

Luciano Manarin Dagostini

Luciano Pereira da Silva

Luís Carlos Garcia de Magalhães

Luis Gustavo Martins

Luís Otávio Reiff

Luiz Antônio Elias

Luiz Fenelon Pimentel Barbosa

Luiz Fernando de Paula

Luiz Filgueiras

Luiz Gonzaga Belluzzo

Luiz Gustavo de Oliveira da Silva

Luiz Martins de Melo

Magda Barros Biavaschi

Manuel Ramon Souza Luz

Marcel Guedes Leite

Marcelo Álvares de Lima Depieri

Marcelo Manzano

Marcelo Miterhof

Marcelo Pereira Fernandes

Marcelo W Proni

Márcia Flaire Pedroza

Marcio Pochmann

Marco Crocco

Marco Flávio Resende

Marcus Maia Antunes

Margarida Baptista

Maria Angélica Borges Bocchi

Maria Aparecida de Paula Rago

Maria Carolina Capistrano

Maria Christina Cunha de Carvalho

Maria Cristina de Araújo

Maria Cristina Mascarenhas

Maria das Graças B. de Carvalho

Maria de Lourdes Rollemberg Mollo

Maria Fernanda Cardoso de Melo

Maria Luiza Falcão Silva

Maria Luiza Levi

Maria Luiza M. S. Marques Dias

Mariano Matos Macedo

Mariel Liberato Schwartz

Mário Jackson Siqueira Bayma Filho

Mário Rodoarte

Mário Theodoro

Marta Castilho

Marta Skinner

Martha Cassiolato

Maurício Borges Lemos

Maurilio Procópio Gomes

Mauro Osório

Mauro Patrão

Max Leno de Almeida

Miguel Huertas Neto

Mirian Beatriz Schneider

Mônica Beraldo Fabrício

Monica Landi

Nathalie Beghin

Nelma Souza Tavares

Nelson de Chueri Karam

Nelson Nei Granato Neto

Nelson Victor Le Cocq

Nicia Moreira da Silva Santos

Norma Cristina Brasil Casseb

Odilon Guedes

Orlando Ramos Moreira

Pablo SergIo Mereles Ruiz Diaz

Patrícia Cunha

Paulo César Machado Feitosa

Paulo Dantas

Paulo Gil Holck Introini

Paulo Kliass

Paulo Ricardo S Oliveira

Paulo Roberto Bretas

Paulo Sérgio Fracalanza

Pedro Garrido

Pedro Miranda

Pedro Noblat

Pedro Paulo Branco

Pedro Paulo Pettersen

Pedro Paulo Zahluth Bastos

Rafael Quevedo do Amaral

Rafael Ribeiro

Ramón García Fernández

Ranieri Muricy Barreto

Raphael Bicudo

Raul Ristow Krauser

Regina Maria d’Aquino Fonseca Gadelha

Reginaldo Muniz Barreto

Reinaldo Campos

Renata Lins

Ricardo Carlos Gaspar

Ricardo Carneiro

Ricardo de Melo Tamashiro

Ricardo Karam

Ricardo Lacerda

Ricardo Lobato Torres

Roberto Boccacio Piscitelli

Roberto Conceição dos Santos

Roberto Resende Simiqueli

Rodolfo Guimarães Regueira da Silva

Rodolfo Viana

Rodrigo Romeiro

Rodrigo Vilela Rodrigues

Rômulo Batista Sales

Ronaldo Coutinho Garcia

Rosa Maria Vieira

Rosa Maria Marques

Rosana do Carmo Ñ Guiducci

Rosângela Ballini

Roseli Faria

Rubens Sawaya

Samy Kopit

Sandro Silva

Sarah Regina Nascimento Pessoa

Sérgio Fornazier

Sérgio Guimarães Hardy

Sérgio Mendonça

Sérgio Roberto Rodrigues

Sidneia Reis Cardoso

Sílvio Humberto Cunha

Simone Deos

Sólon Venâncio de Carvalho

Tania Bacelar

Tânia Cristina Teixeira

Tereza Pozzeti

Thiago de Moraes Moreira

Thiago Rabelo Pereira

Thiago Varanda Barbosa

Thiago Xavier

Tiago Couto Porto

Tiago Oliveira

Ubajara Berocan Leite

Valcir Santos

Valdeci Monteiro

Valéria Moraes

Valéria Rezende de Oliveira

Vanessa Petrelli Corrêa

Vânia Souza

Verlane Aragão Santos

Victor Emmanuel Feitosa Hortencio

Victor Leonardo Figueiredo Carvalho de Araujo

Virgínia Oliveira

Vitor Hugo Tonin

Vítor Lopes de Souza Alves

Viviane Freitas Santos

Volnandy de Aragão Brito

Walbert Ribeiro Moreira Júnior

Weslley Cantelmo.

Wilnês Henrique

Economia

ESCÂNDALO: Banco do Brasil é assaltado em operação com BTG Pactual

Banco criado por Paulo Guedes comprou por R$ 370 milhões carteira de crédito do Banco do Brasil que vale R$ 3 bi

Publicadoo

5 anos atrásem

26/07/20

O presidente do Banco do Brasil, Rubem Novaes, entregou seu pedido de renúncia ao cargo alegando cansaço — sabe lá de quê — e disse a amigos que queria estar mais próximos dos netos. Antes da demissão, há duas semanas, Novaes aproveitou seu poder para “passar a boiada”, enquanto a imprensa se preocupava com a Covid-19.

Por Dacio Malta*

Ele vendeu, por míseros R$ 370 milhões, uma carteira de crédito do Banco do Brasil no valor de R$ 3 bilhões ao BTG Pactual — banco criado por Paulo Guedes.

Sabem qual foi a última vez que o Banco do Brasil fez operação parecida?

Nunca.

Tudo foi feito sem licitação, sem concorrência, sem absolutamente nada.

Por que só R$ 370 milhões também é um mistério.

Para João Fukunaga, diretor executivo do Sindicato dos Bancários de São Paulo e coordenador da Comissão de Empresa dos Funcionários do Banco do Brasil (CEBB), “a venda da carteira de crédito para o BTG Pactual, dita de vanguarda, é bastante suspeita ao beneficiar, pela primeira vez, um banco fora do conglomerado e que justamente foi criado pelo ministro bolsonarista. Como saber se o BB não está sendo usado para interesses escusos do Paulo Guedes?”.

Como quem entende de economia é o Posto Ipiranga, ele faz o que bem entende, já que o capitão não entende nada de nada.

E, mais pra frente, quem sabe se torne também beneficiário dessa transação. Ou assalto, se preferirem.

Há quem acredite que a mamata acabou.

*Dacio Malta trabalhou nos três principais jornais do Rio – O Globo, Jornal do Brasil e O Dia – e na revista Veja.

Leia mais Dacio Malta em:

HTTPS://JORNALISTASLIVRES.ORG/BOLSONARO-FACILITA-FUGA-DE-ABRAHAM-WEINTRAUB-PARA-OS-ESTADOS-UNIDOS/

CADÊ O QUEIROZ? BRAÇO DIREITO DE BOLSONARO TEM A SENHA PRA DERRUBAR O PRESIDENTE

COM BOLSONARO, BRASIL SE TORNA O PARAÍSO DO CORONAVÍRUS

Paulo Marinho apavora Jair Bolsonaro porque conhece os podres do presidente

BOLSONARO DEVE DEIXAR SAÚDE COM PAZUELLO, QUE CONFUNDE HOMENS COM CAVALOS

Trending

-

7 anos atrás

7 anos atrásLideranças evangélicas gravam vídeo em apoio a Fernando Haddad

-

Política7 anos atrás

Política7 anos atrásA pergunta que precisa ser feita: Haddad foi mesmo o pior prefeito de São Paulo?

-

7 anos atrás

7 anos atrás12 provas de que Bolsonaro não é patriota, nem honesto, muito menos cristão

-

Lava Jato6 anos atrás

Lava Jato6 anos atrásGlenn Greenwald anuncia nova bomba: “Hoje é o pior dia para eles”

-

Educação6 anos atrás

Educação6 anos atrásO massacre que a TV não mostrou em Suzano

-

#EleNão7 anos atrás

#EleNão7 anos atrásSegunda ex-mulher de Bolsonaro acusa candidato de espancamento e “desequilíbrio mental”

-

Política7 anos atrás

Política7 anos atrásBolsonaro ameaça prender todos os que discordarem dele

-

Eleições 20187 anos atrás

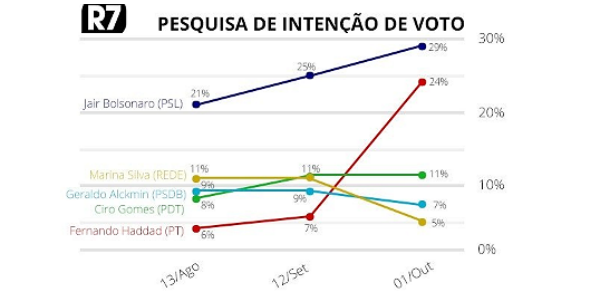

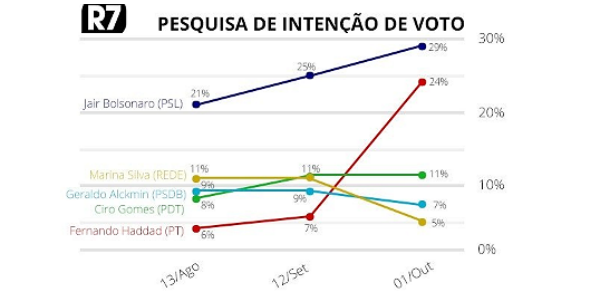

Eleições 20187 anos atrásRecord entra na briga das pesquisas e indica o contrário do Ibope

joao nelson

25/09/17 at 8:37

o sr. meireles nao acerta uma por não ser da area ele fez engenharia e nao economia já pensaram se precisarmos de medico ,procuramos um mecanico o que pode acontecer?